Рубрики:

#ЕНП #ИП #налоги #Налоги и отчетность #НДФЛ #страховые взносы #УСН #учет

Рубрики:

#ЕНП #ИП #налоги #Налоги и отчетность #НДФЛ #страховые взносы #УСН #учет

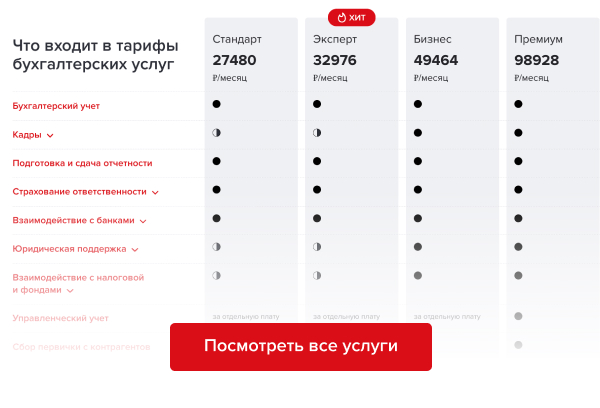

Сервис аутсорсинга Главбух Ассистент возьмет на себя весь учет и отчетность. Эксперты заполнят все документы, отчетность и своевременно передадут в налоговую. Помимо бухгалтерских функций, эксперты выполняют кадровую и юридическую работу. Сравните, насколько сейчас это стало выгоднее, чем держать штат специалистов.

Содержание

| Срок сдачи | Вид отчетности | Кто подает | |

| Январь | |||

| 09.01.2024 | Уведомление о выборе ответственного подразделения по НДФЛ | Налоговые агенты по НДФЛЕсли у компании несколько подразделений в одном муниципалитете и при этом вы планируете перечислять НДФЛ в одну инспекцию | |

| 22.01.2024 | Журнал учета выставленных и полученных счетов-фактур за 4-й квартал 2023 года | Посредники, которые освобождены от уплаты НДС и не являются налоговыми агентами по этому налогу | |

| 25.01.2024 | Уведомление по ЕНП | Компании и ИП, в том числе в качестве налогового агентаПодайте уведомление по налогам и взносам, которые платят до подачи отчетности или без нее, в том числе об НДФЛ, удержанном с 1 по 22 января 2024 года | |

| Расчет по взносам за 2023 год | Компании и ИП с работникамиВместе с расчетом подайте персонифицированные сведения о физлицах за декабрь | ||

| Декларация по НДС за 4-й квартал 2023 года | Форму отчета не обновляли, применяйте прежний бланк | ||

| Отчет об операциях с прослеживаемыми товарами за 4-й квартал 2023 года | Подавайте отчет в электронном виде по ТКС. Но только в случае, если в отчетном периоде проводили операции с прослеживаемыми товарами. Если в течение квартала таких операций не было, отчет подавать не надо | ||

| Отчетность в СФР | ЕФС-1: подраздел 1.2подраздела 1 раздела 1 со сведениями о периодах работы подают впервые. Дело в том, что за 2022 год отчитывались по форме СЗВ-СТАЖ, а за 2023 год надо подать сведения уже в составе ЕФС-1; ЕФС-1: подраздел 1.1 о трудовой деятельности за декабрь (в части кадровых мероприятий, кроме приема или увольнения); ЕФС-1: раздел 2 о взносах на травматизм за 2023 год | ||

| 30.01.2024 | Отчет по счетам за границей и иностранным электронным кошелькам | Применяйте обновленную форму: для компаний — начиная с 4-го квартала 2023 года, а для физлиц — за 2023 год. В новой форме компании и предприниматели должны указать информацию о зачисленных на зарубежные счета и списанных с них средствах, связанных с внешнеторговыми контрактами, поставленными на учет в уполномоченных банках. Информацию надо детализировать по уникальному номеру контракта, кодам вида валютных операций, а также по форме зачисления денежных средств на зарубежные счета (письмо ФНС от 01.12.2023 № ШЮ-4-17/15108) | |

| Февраль | |||

| 01.02.2024 | Уведомление о выборе инспекции для подачи декларации по налогу на имущество | Подают организации, которые хотят представлять декларации по объектам в разных муниципальных образованиях централизованно. Срок подачи новый — 1 февраля, тогда как ранее — 1 марта | |

| 05.02.2024 | Уведомление по ЕНП | Представляют налоговые агенты по НДФЛ, удержанному с 23 по 31 января | |

| 26.02.2024 | Уведомление по ЕНП | Все компании и предприниматели подают уведомление по налогам и взносам, которые платят до подачи отчетности или без нее, в том числе об НДФЛ, удержанном с 1 по 22 февраля | |

| Персонифицированные сведения о физлицах за январь | Представляют страхователи — плательщики страховых взносов | ||

| Расчет 6-НДФЛ за 2023 год с приложением справок о доходах | В последний раз представляют на старом бланке. Начиная с 1-го квартала 2024 года понадобится новая форма, причем та, что пока имеет статус рекомендаций (письмо ФНС от 04.12.2023 № БС-4-11/15166). Для нее разработали контрольные соотношения (письмо ФНС от 20.12.2023 № БС-4-11/15922) | ||

| Декларация по налогу на имущество за 2023 год | Отчитаться надо на месяц раньше, но зато форму декларации не меняли | ||

| Отчетность в СФР | ЕФС-1: подраздел 1.1 о трудовой деятельности за январь. Форма новая | ||

| Март | |||

| 04.03.2024 | Уведомление по ЕНП | Представляют налоговые агенты по НДФЛ, удержанному с 23 по 29 февраля | |

| 25.03.2024 | Уведомление по ЕНП | Все компании и предприниматели подают уведомление по налогам и взносам, которые платят до подачи отчетности или без нее, в том числе об НДФЛ, удержанном с 1 по 22 марта | |

| Персонифицированные сведения о физлицах за февраль | Представляют страхователи — плательщики страховых взносов | ||

| Декларация по налогу на прибыль за 2023 год | Все плательщики налога на прибыль | ||

| Декларация по упрощенке | Подают компании. Впервые надо использовать новую форму | ||

| Отчетность в СФР | ЕФС-1: подраздел 1.1 о трудовой деятельности за февраль. Форма новая | ||

| Расчет о выплаченных иностранцам доходах за 2023 год | Применяйте новую форму расчета. Помните, что теперь за несдачу отчета могут заблокировать счета. Также могут оштрафовать — от 5 до 30 процентов суммы налога, подлежащей уплате, за каждый полный и неполный месяц, но не менее 1000 руб. (ст. 119 НК, письмо ФНС от 14.11.2023 № ШЮ-4-13/14369) | ||

Придерживайтесь единых сроков: 25-го числа подавайте отчетность, а 28-го вносите платежи в бюджет. Если на эти даты выпадают выходные или нерабочие праздничные дни, срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК).

Если не хотите разбираться в тонкостях заполнения деклараций, обратитесь в сервис аутсорсинга Главбух Ассистент. Эксперты разъяснят все нюансы, помогут подготовить отчетность. Убедитесь, насколько это выгодно сейчас.

Придерживайтесь единых сроков: 25-го числа подавайте отчетность, а 28-го вносите платежи в бюджет. Если на эти даты выпадают выходные или нерабочие праздничные дни, срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК). Рассмотрим основные изменения в формах отчетности.

Подайте годовой расчет не позднее 26 февраля (перенос с 25-го числа, воскресенья). 6-НДФЛ за 2023 год в последний раз сдают на бланке из приказа ФНС от 29.09.2022 № ЕД-7-11/881. За отчетные периоды 2024 года понадобится новая форма, причем та, что пока имеет только статус рекомендаций.

Так, расчет 6-НДФЛ за 1-й квартал предстоит подать к 25 апреля по форме из письма ФНС от 04.12.2023 № БС-4-11/15166. Тот бланк, что утвердили ранее, так и не начнет действовать, поскольку после корректировки формы внесли очередные поправки в НК с новыми сроками уплаты НДФЛ. В утвержденном бланке ФНС эти изменения не учла, поэтому за 1-й квартал применяйте рекомендованную форму.

Представьте расчет за 2023 год 25 января по обновленной форме (утв. приказом ФНС от 29.09.2023 № ЕА-7-11/696). Перед отправкой проверьте расчет по контрольным точкам (письмо ФНС от 06.10.2023 № БС-4-11/12801).

Расчет обновили из-за поправок по иностранным работникам, теперь с выплат в пользу некоторых из них взносы исчисляют не по единому тарифу, а в отдельности — по каждому виду страхования (п. 6.2 ст. 431 НК). Речь о специалистах, которые по международным договорам застрахованы только по отдельным видам страхования, к примеру, граждане Китая. Так, если гражданин КНР временно трудится в России, организация платит за него взносы на медицинское и социальное страхование, а пенсионные взносы не платит (п. «б» ст. 1, п. 2 ст. 12 Соглашения, заключено в г. Пекине 03.11.2000). Исключение: работодатели — ИП, для них международным соглашением не предусмотрено поблажек. Они платят взносы за мигрантов из Китая по единому тарифу (письмо Минфина от 05.12.2023 № 03-15-06/117034, ответ на запрос УНП). Поэтому учитывайте особенности при уплате взносов за иностранцев в зависимости от того, из какой страны они прибыли. Так, к примеру, взносы с выплат работникам из Узбекистана платят по единому тарифу, но, если привлекли мигрантов в порядке организованного набора, достаточно отчислять только пенсионные и социальные платежи. Такую позицию высказала ФНС и направила в Минфин для согласования (письмо от 20.12.2023 № БС-4-11/15948).

Рассмотрим, что поменялось в расчете. В раздел 1 добавили новые строки 080–133, а также подраздел 4 и приложение 5 к разделу 1. Все эти показатели должны включать в расчет только те страхователи, у которых работают иностранцы, застрахованные по отдельным видам страхования.

В строках 080, 100 и 120 укажите КБК по каждому виду взносов. В строках 090, 110 и 130 — суммы исчисленных взносов за отчетный период. В строках 091–093, 111–113, 131–133 отразите суммы взносов по виду страхования за последние три месяца отчетного периода. В подразделе 4 раздела 1 приведите расчет этих взносов. В приложении 5 отразите сведения об иностранцах, с выплат которым взносы нужно начислять отдельно.

Отчитываться по налогу на имущество теперь следует на месяц раньше — не позднее 25 февраля, а не 25 марта (п. 3 ст. 386 НК в ред. от 01.01.2024). Так, декларацию за 2023 год нужно подать 26 февраля, так как 25-е число — воскресенье. Применяйте для этого форму из приказа ФНС от 24.08.2022 № ЕД-7-21/766, бланк не изменился. Из-за того, что срок сдвинули на более раннее число, теперь можно обойтись без уведомления по имуществу, облагаемому по среднегодовой стоимости. Поскольку компании включат такое имущество в декларацию 26 февраля, к этому же дню не надо подавать уведомление. А прошлом году оно требовалось (подробнее — в статье).

Если планируете подавать декларации по региону в одну инспекцию, уведомьте налоговиков. Срок для подачи уведомлений — 1 февраля, а не 1 марта, как было раньше (п. 1.1 ст. 386 НК в ред. от 01.01.2024). Бланк прежний (утв. приказом ФНС от 19.06.2019 № ММВ-7-21/311). Если уведомление не подать в срок, вы не сможете воспользоваться правом подачи единой декларации и придется сдавать отдельную декларацию в каждую инспекцию по месту учета имущества.

Еще изменение. Пояснения по исчисленным суммам транспортного, земельного и налога на имущество подают по новой единой форме (утв. приказом ФНС от 28.08.2023 № ЕД-7-21/577, письмо ФНС от 02.11.2023 № БС-4-21/13980). Эту форму сдают, когда исчисленные суммы налогов не совпадают с суммой инспекции в сообщении.

Подать отчетность за 2023 год компаниям надо не позднее 25 марта, а предпринимателям чуть позже — 25 апреля (ст. 346.23 НК). Причем надо использовать форму с учетом обновлений, внесенных ФНС приказом от 01.11.2022 № ЕД-7-3/1036. В бланке обновили штрихкоды, а сроки уплаты в разделах 1.1 и 1.2 поменяли на 28-е число, это связано с переходом на ЕНП. Помимо этого утвердили электронный формат декларации — будет действовать формат версии 5.07 вместо 5.06.

Еще новость. Книги учета доходов и расходов тоже поменяли, применять новые формы надо уже с 2024 года (приказ ФНС от 07.11.2023 № ЕА-7-3/816). Так, из титульного листа исключили строки с единицей измерения, а также больше не потребуется указывать адрес. Но главное — в форме КУДиР всего четыре раздела, а не пять. Так как из книги исключили раздел IV «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК, уменьшающие сумму налога…». Ранее в этом разделе компании на упрощенке с объектом «доходы» указывали суммы взносов и пособий, уменьшающих налог. В новой форме для отражения взносов такого раздела нет. Теперь разделом IV стал раздел для торгового сбора.

| Срок сдачи | Вид отчетности | Форма |

| 25 января | Расчет по взносам за 2023 год | Приказ ФНС от 29.09.2023 № ЕА-7-11/696 |

| Декларация по налогу на сверхприбыль | Приказ ФНС от 26.09.2023 № ЕД-7-3/676 | |

| 26 февраля | Расчет 6-НДФЛ за 2023 год с приложением справок о доходах | Приказ ФНС от 29.09.2022 № ЕД-7-11/881 |

| Декларация по налогу на имущество за 2023 год | Приказ ФНС от 24.08.2022 № ЕД-7-21/766 | |

| 25 марта | Декларация по налогу на прибыль за 2023 год | Приказ ФНС от 23.09.2019 № ММВ-7-3/475 |

| Декларация по упрощенке (для организаций) | Приказ ФНС от 01.11.2022 № ЕД-7-3/1036 | |

| 25 апреля | Декларация по упрощенке (для предпринимателей) | Приказ ФНС от 01.11.2022 № ЕД-7-3/1036 |

| 2 мая | Декларация 3-НДФЛ за 2023 год (для предпринимателей) | Приказ ФНС от 11.09.2023 № ЕД-7-11/615 |

Рубрики:

#ЕНП #ИП #налоги #Налоги и отчетность #НДФЛ #страховые взносы #УСН #учет

Закажите обратный звонок, и мы свяжемся с вами в течение 5 минут

Проконсультируйтесь с нашими специалистами по индивидуальным условиям