Рубрики:

#оптимизация налогов #проверки бизнеса #расчет налогов #ФНС #экономия

Рубрики:

#оптимизация налогов #проверки бизнеса #расчет налогов #ФНС #экономия

Клиент сервиса Главбух Ассистент захотел перейти на УСН, чтобы оптимизировать налоговое бремя — избавиться от НДС. Вовремя указали ему на ошибку, которая могла стоить больше миллиона, учли возражения и выбрали оптимальное решение.

Содержание

Наш клиент — предприниматель Михаил, который определенное время работал на НДС, потому что этого требовал бизнес. В данном случае работа с НДС давала свои преимущества, например, сотрудничество с крупными контрагентами, которые тоже используют НДС.

Обстоятельства поменялись — клиент поставил перед командой Главбух Ассистент новую задачу. Необходимость в НДС и ОСНО отпала, а, значит, клиент мог перейти на УСН с начала 2024 года, платить меньше налогов и взносов, вести отчетность в упрощенном порядке.

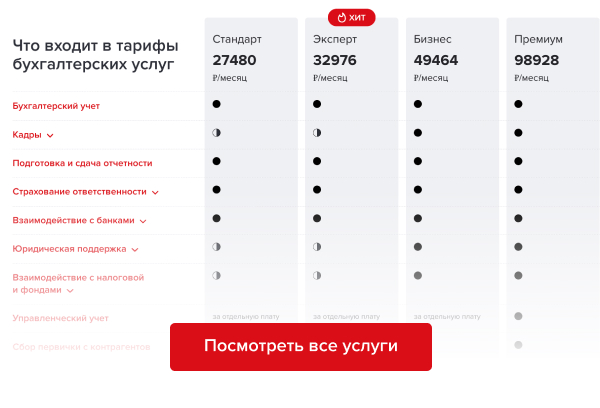

Команда сервиса Главбух Ассистент привыкла решать проблемы быстро, но профессионально. Например, в этом кейсе мы на примерах разобрали четыре ситуации с «авансовым» НДС. Если заинтересовались, то можно получить комплексную поддержку бизнеса (кадровик, бухгалтер, юрист) в одном тарифе прямо сейчас.

Когда бизнес поручает нам вести учет, то в каждом случае подходим к задаче ответственно и системно — не только подхватываем бухгалтерию, делопроизводство и сложные юридические ситуации в моменте, но и изучаем то, что было до нас.

Системный подход пригодился и в этом случае. Наши специалисты не просто стали заниматься подготовкой заявления о переходе на УСН и уведомлениями поставщиков, а проанализировали прошлые периоды деятельности на НДС.

Выяснилось, что в июле 2023 года Михаил масштабировал бизнес — купил нежилое помещение. Стоимость сделки составила 7 035 000 рублей, в том числе НДС 20% — 1 172 500,00 рублей. Налог был отражен в отчетности за третий квартал 2023 года, а сумму подали к возмещению из бюджета.

Мы сразу связались с предпринимателем и объяснили ему ключевой нюанс —

при переходе на упрощенку с общей системы организация обязана восстановить принятый к вычету входной НДС. Для операционной деятельности это может стать болезненным ударом, особенно если вычет по НДС уже успели вложить или потратить, например, на устранение кассового разрыва.

Основание для уплаты налога прописано в Налоговом кодексе — пункт 3 статья 170. Суть закона в том, что предприниматель, который использовал НДС, приобретал здание для операций, которые будут облагаться НДС. А теперь будет использовать его для необлагаемых операций — подпункт 2 пункта 3 и пункта 3.1 статьи 170 НК. В этом случае возмещенный налог полагается вернуть в бюджет.

Закончив анализ ситуации, рассказали клиенту следующее:

Восстановленный налог нужно отразить в учете в последнем налоговом периоде, который предшествовал переходу на УСН. По основным средствам и нематериальным активам, как, например, последняя покупка здания, нужно восстановить НДС в сумме, пропорциональной остаточной (балансовой) стоимости.

В итоге — Михаил при переходе на упрощенку должен был восстановить НДС с основных средств и заплатить в бюджет 1 156 260,39 руб.

Клиент ответил, что миллион терять не хочет, но на УСН перейти надо. Бизнес больше не нуждается в общей системе налогообложения — он будет просто терять деньги, выплачивая налоги по повышенным ставкам. У Михаила стало мало «входящего НДС», база клиентов претерпела изменения, а, значит, бизнес надо было адаптировать к текущим обстоятельствам. Мы совместно стали искать оптимальное решение.

На старте решения проблемы клиент предложил свой вариант — подать заявление об освобождении от уплаты НДС.

Эксперты внимательно проанализировали его предложение и поняли, что и этот вариант не подходит, и вот почему:

Если организация или предприниматель решают использовать возможность освободиться от уплаты НДС, то входной налог, который ранее уже приняли к вычету, все равно придется восстановить: полностью или частично.

Законодатели считают, что после того, как компания или ИП стал пользоваться льготными условиями освобождения, то он будет использовать товары и услуги, которые приобрел ранее — успел получить вычет. Значит, деньги, которые вернулись из бюджета, придется перечислить назад.

Например, восстановить НДС надо по остаткам товаров, которые не успели реализовать, по материалам, которые лежат на складе — их еще не передали в производство. А еще по основным средствам и нематериальным активам, на которых не начисляли амортизацию — всем, которые числятся на балансе на первое число месяца, в котором компания или ИП стали использовать освобождение от уплаты НДС.

В случае с нашим клиентом было нежилое здание, а, значит, восстанавливать налог по недоамортизированным основным средствам нужно в порядке, предусмотренном подпунктом 2 пункта 3 статьи 170 НК — пропорционально их остаточной стоимости на дату начала использования налогового освобождения. Основание — пункт 25 постановления Пленума ВАС от 30.05.2014 № 33.

Расчет и возмещение НДС — один из самых сложных участков учета. Команда сервиса Главбух Ассистент обладает экспертностью и сразу обращает внимание пробелы в учете. Например, мы собрали самые частые ошибки, из-за которых компаниям приходится платить миллионные штрафы. Защититься можно, если передать учет на аутсорс. Например, работа наших специалистов в Главбух Ассистент застрахована: в случае ошибки штраф заплатит аутсорсер, а не вы.

После того как убедили клиента отказаться от идеи с освобождением НДС, предложили свой вариант — закрыть ИП на общем режиме, и открыть ИП на упрощенке.

В этом случае бизнес не переходит на спецрежим и не использует право на освобождение от уплаты НДС, а у налоговиков нет оснований требовать восстановить компенсированный налог — само требование и механизм возврата (срок и периоды) не прописаны в действующем налоговом законодательстве.

Если выбрать такой вариант, то получится сохранить 1 156 260,39 руб.

Клиент согласился с нашим предложением, а мы помогли ему провести комплекс закрывающих мероприятий: сдали последнюю отчетность, подбили акты сверок с контрагентами, закрыли кадровые документы и открыли новое ИП на УСН.

Из телефонного разговора с клиентом: «Как хорошо, что вы мне все это рассказали, я не знал, что есть обязанность восстанавливать НДС, я бы мог потерять больше миллиона…»

Переводите бухгалтерию и кадровый учет на аутсорс в сервис Главбух Ассистент — сейчас это выгоднее, чем держать штат бухгалтеров, кадровиков и юристов. Мы не только принимаем дела в моменте, но анализируем операции прошлых периодов, чтобы помочь клиенту уменьшить налоговое бремя и оптимизировать бизнес-процессы. Оставьте заявку, чтобы мы смогли подобрать подходящий тариф с учетом особенностей вашей компании.

Рубрики:

#оптимизация налогов #проверки бизнеса #расчет налогов #ФНС #экономия

Закажите обратный звонок, и мы свяжемся с вами в течение 5 минут

Проконсультируйтесь с нашими специалистами по индивидуальным условиям

Нажимая «OK», вы разрешаете использовать файлы cookie и данные о вашем поведении на сайте. Это нужно для аналитики и помогает сделать сайт удобнее. Чтобы отказаться от этого, вы можете запретить обработку cookie в настройках браузера.