В «Главбух Ассистенте» разработали акт, который позволяет клиентам реже платить НДС

1 год назад

Зачем понадобилось разработать специальный акт

В «Главбух Ассистент» обратился клиент с просьбой помочь с учетом тестеров. Эта компания — поставщик косметики и парфюмерии, сотрудничает с крупными торговыми сетями, которые реализуют косметическую продукцию в розничных магазинах.

Эксперты аутсорсинга бухгалтерии Главбух Ассистент не только грамотно ведут учет, но могут помочь сэкономить на налогах. Эксперты подберут выгодный для вашей компании налоговый режим, порядок налогообложения, льготы, виды поддержки и вернут переплаты, даже если ФНС будет против. Для всех новых клиентов аутсорсинга — экспресс-аудит бесплатно. Оставьте заявку, и мы быстро с вами свяжемся.

Как делала компания. По законодательству у клиента есть обязанность поставлять тестеры в магазины (п. 67 постановления Правительства от 31.12.2020 № 2463). Речь о помадах, карандашах для губ и глаз, тональных кремах и пр. Раньше компания просто приплюсовывала тестеры с нулевой стоимостью в накладную или УПД, где отражала товары, переданные торговой сети на реализацию.

В учетной программе передачу тестеров не проводили, чтобы не начислять НДС с безвозмездной реализации. Так поступать некорректно. Из-за этой ошибки организация столкнулась с тем, что по счету 41 субсчет «Товары на складах» у нее образовалась пересортица, которой по факту не было. То есть в учете видно, что как будто бы тестеры на складе лежат, и в большом количестве, а на самом деле их давно приняла торговая сеть.

Почему так делать не стоит. Пересортица в учете не единственная проблема, с которой столкнулась компания. По общему правилу безвозмездную передачу имущества приравнивают к реализации (п. 1 ст. 39 НК). Cо стоимости безвозмездно переданных товаров, включая бесплатные тестеры, НК требует начислить НДС. Налог начисляют с рыночной стоимости товаров в момент их передачи (п. 2 ст. 154). Аналогичные правила действуют при безвозмездной реализации работ или услуг, имущественных прав (подп. 1 п. 1 ст. 146, п. 2 ст. 154, п. 1 ст. 167 НК). Компания это требование игнорировала и, получается, задолжала налоговой НДС, хотя инспекторы об этом пока не знают.

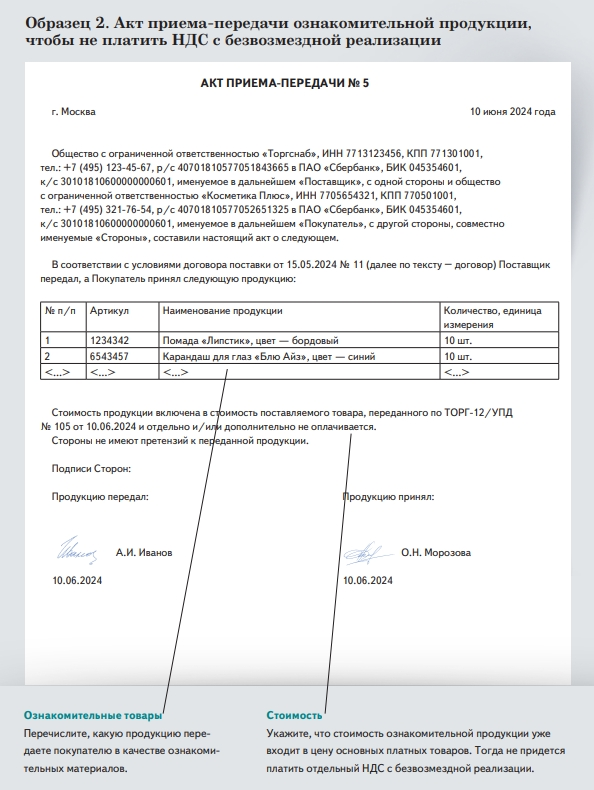

Как мы избавили компанию от лишнего НДС. Не все знают, что при передаче тестеров – абсолютно любых, не только косметических – есть возможность не начислять НДС. Надо сделать так, чтобы стоимость этих бесплатных товаров вошла в цену платной продукции. Не нужно включать их в УПД или товарную накладную даже с нулевой стоимостью. И совсем не обязательно увеличивать стоимость основных платных товаров. Можно просто составить специальный акт приема-передачи ознакомительной продукции и приложить его к накладной или УПД, как сделали мы. Тогда компания избавит себя от необходимости платить налог с безвозмездной реализации. Конечно, если работает на общей системе.

Чем уникален акт приема-передачи, который мы предложили клиенту. Этот акт – наша авторская разработка. Пытались найти что-то подобное в интернете – информации очень мало, не говоря уже о том, чтобы подобрать готовый шаблон. Поэтому подключили свою креативность и придумали документ сами. А для надежности показали его юристам и налоговикам на местах: они нашу разработку одобрили. Сразу оговоримся – акт, который покажем далее, пригодится не только продавцам косметики и парфюмерии. Его можно использовать, если передаете покупателям любые ознакомительные материалы.

Наш клиент теперь тоже активно составляет акты приема-передачи и не боится показывать реализованные тестеры в учете. Акт защищает и от НДС с безвозмездной реализации, и от новой пересортицы на счете 41.

Чтобы не бояться за ошибки бухгалтера, передайте эту работу на аутсорс в Главбух Ассистент. Такой способ работы помогает в многих ситуациях: мы вернем налоговые переплаты, узнаем о положенных налоговых льготах и программах поддержки бизнеса, решим любые проблемы с бухгалтерией или кадровыми документами. Эксперты сервиса Главбух Ассистент всегда на прямой связи с Минфином, ФНС и другими ведомствами, поэтому любые запутанные проблемы наших клиентов становятся решаемыми задачами. Оставьте заявку и мы тоже сможем вам помочь.

Когда еще пригодится акт приема-передачи тестеров

Вот еще примеры ознакомительных товаров, при передаче которых можно составить акт и не платить НДС:

- Тестеры подгузников в магазине детских товаров.

- Разрез шин в автомагазине.

- Тестеры обоев, напольных или лакокрасочных покрытий в строймагазине.

- Ознакомительные образцы мебели, ткани, обивки.

- Образцы продуктов или напитков для дегустации.

Что предусмотрели в акте и какие особые формулировки пригодились компании

В акте указали, что стоимость бесплатной продукции уже входит в цену основных товаров, которые компания передает за деньги по УПД или товарной накладной. Это самый важный пункт, ради которого все и затевалось. Так мы показали, что тестеры живут не отдельной жизнью, а связаны с платными товарами общей стоимостью. Отдельно начислять НДС с безвозмездной реализации в таком случае не нужно.

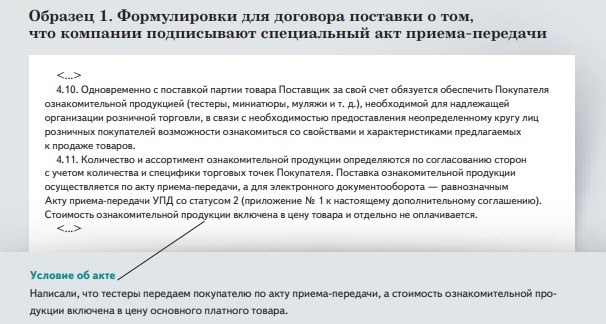

Чтобы узаконить акт, внесли в договор с контрагентом специальные формулировки. А именно скорректировали раздел, где описали условия поставки. Добавили новые условия с помощью допсоглашения к договору. Делимся нашими образцами – фрагментом допсоглашения и акта приема-передачи.

Расчет и возмещение НДС — один из самых сложных участков учета. Команда аутсорсинга бухгалтерии Главбух Ассистент обладает экспертностью и сразу обращает внимание пробелы в учете. Например, мы собрали самые частые ошибки, из-за которых компаниям приходится платить миллионные штрафы. Защититься можно, если передать учет на аутсорс. Работа наших специалистов в Главбух Ассистент застрахована: в случае ошибки штраф заплатит аутсорсер, а не вы.