Рубрики:

#ИП #Налоги и отчетность #НДС #ООО #ОСНО #проверки бизнеса #ФНС #штрафы

Рубрики:

#ИП #Налоги и отчетность #НДС #ООО #ОСНО #проверки бизнеса #ФНС #штрафы

При ввозе товаров не из ЕАЭС платить НДС должны все импортеры независимо от налогового режима. Налог уплачивает декларант или иное лицо, например перевозчик (ст. 143 НК, ст. 150 ТК ЕАЭС). Если товар декларирует таможенный представитель, то он ответственен за уплату НДС (ст. 405 ТК ЕАЭС).

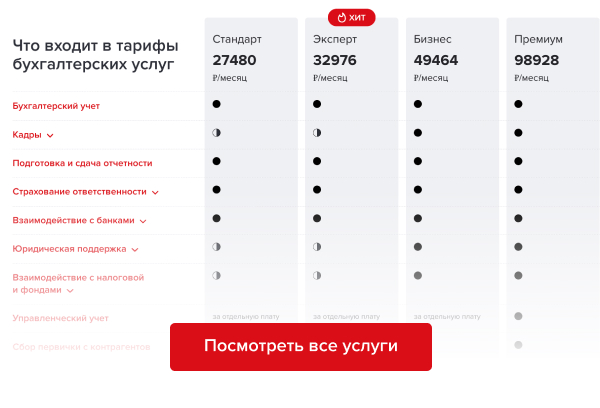

Тонкостей по НДС всегда много, часто ситуации требуют подробного разбора. Передайте эту работу в сервис аутсорсинга Главбух Ассистент. Оставьте заявку и профессионалы правильно рассчитают налоги и решат самые сложные проблемы.

Рассмотрим несколько популярных направлений импорта.

Из Китая через Казахстан. При ввозе товаров из Китая транзитом через Казахстан заплатите НДС на российской таможне.

Провоз товара в режиме транзита через Казахстан на порядок уплаты налога не влияет. Ведь таможенный транзит — всего лишь процедура контроля. То есть товары перемещают под таможенным контролем от места отправления до места назначения без уплаты таможенных пошлин и налогов (п. 1 ст. 142, п. 1 ст. 151 ТК ЕАЭС). Поэтому данную сделку следует рассматривать как обычный импорт из Китая в Россию. Следовательно, налог на добавленную стоимость при ввозе товара нужно уплатить только российским таможенным органам в общеустановленном порядке (п. 1 ст. 174 НК, ст. 61 ТК ЕАЭС). НДС, который компания уплатила на таможне, можно принять к вычету на общих основаниях без каких-либо особенностей (п. 2 ст. 171 НК). Подробнее об этом чуть позже.

Из ОЭЗ в Калининграде в страны ЕАЭС. Товары, ввезенные в ОЭЗ в Калининграде, можно поместить под процедуру свободной таможенной зоны. Со стоимости таких товаров резидент ОЭЗ не платит ввозной НДС. Считается, что эта продукция находится за пределами таможенной территории ЕАЭС (п. 3 ст. 9 Соглашения от 18.06.2010, п. 1 ст. 201 ТК ЕАЭС, подп. 3 п. 1 ст. 151 НК). При вывозе продукции из особой зоны дальше в Россию и другие страны ЕАЭС ситуация меняется. Налог должны заплатить те, кто:

Остальные продавцы под налог все так же не подпадают. Но для этого нужно выполнить два условия (подп. 1, 1.1 п. 1 ст. 151, п. 1 ст. 174 НК).

Из США через Белоруссию. Рассмотрим ситуацию, когда товар ввозят в Россию из США через Белоруссию, причем НДС уплачен белорусским агентом. В данном случае российский покупатель платить налог не должен.

Под НДС подпадает только одна операция: ввоз товара из США на территорию ЕАЭС. Сделка совершена на основании договора между российским покупателем и американским поставщиком. Договора купли-продажи между белорусским агентом и российским покупателем нет. Белорусский агент по поручению американского поставщика только декларирует импортный товар и платит НДС на таможне. Дальнейшее движение товара по территории ЕАЭС — из Белоруссии в Россию — объекта налогообложения не образует.

Собственником товара белорусский агент не становится — он лишь декларант. Таможенное оформление импортных товаров проводит таможня по местонахождению декларанта (подп. 1 п. 1 ст. 449 ТК ЕАЭС). С момента, когда агент поместил товар под таможенную процедуру выпуска для внутреннего потребления, товар получает статус товара ЕАЭС. В такой ситуации российский покупатель не должен декларировать товар на белорусской или какой-либо другой таможне и платить НДС. Ведь повторная уплата повлечет за собой двойное обложение одной и той же операции одним и тем же налогом. Однако и права на вычет НДС, перечисленного на таможне, у покупателя не возникнет (письмо Минфина от 15.11.2017 № 03-07-13/1/75379).

Если не заплатить налоги вовремя, налоговая может заблокировать счет организации. Чтобы избежать негативных последствий блокировки счета, обратитесь в сервис аутсорсинга Главбух Ассистент. Эксперты разъяснят все нюансы, заполнят отчетность и заплатят налоги в срок. Убедитесь, насколько это выгодно сейчас.

Уплаченный на таможне НДС можно принять к вычету. Разберем, какие условия нужно для этого выполнить и какие документы предъявить.

Условия для вычета. Необходимо, чтобы товар был приобретен для операций, облагаемых НДС, оприходован, а факт уплаты налога подтвержден документами. Кроме того, ввезенный товар должен быть помещен под одну из четырех таможенных процедур:

Такой порядок следует из пунктов 1, 2 статьи 171 и пунктов 1, 1.1 статьи 172 НК, письма Минфина от 30.08.2017 № 03-07-08/55630. Право на вычет возникает в квартале, когда товары приняты на учет, и сохраняется в течение трех лет. Исключение — если налог уплачен при ввозе основных средств или оборудования к установке. В этом случае разбить вычет на части нельзя (п. 1 ст. 172 НК, письмо Минфина от 26.01.2018 № 03-07-08/4269). С ввозом оборудования связана еще одна особенность, которую рассмотрим на примере.

Пример

Компания ввезла оборудование, внесенное иностранным учредителем в уставный капитал. Принять в этом случае НДС к вычету можно, только если оборудование не входит в перечень, утвержденный постановлением Правительства от 30.04.2009 № 372.

По общему правилу передача имущества в уставный капитал НДС не облагается (подп. 1 п. 2 ст. 146 НК). Но на таможне организация заплатит НДС независимо от причин, по которым ввозит оборудование в Россию.

Решение о передаче имущества в уставный капитал иностранный учредитель принимал в тот момент, когда актив находился за пределами России. Это означает, что операция по передаче взноса в уставный капитал тоже происходила за границей.

При таких обстоятельствах компания ввезла в страну не имущество, предназначенное для уставного капитала, а свою собственность. Поэтому ограничений для налогового вычета НДС, уплаченного на таможне, нет (письмо Минфина от 19.12.2005 № 03-04-15/116).

Если оборудование входит в перечень из постановления № 372, то его ввоз на таможенную территорию России НДС не облагается. При этом основание, по которому оборудование доставляют в нашу страну — приобретение или вклад в уставный капитал, — значения не имеет (п. 7 ст. 150 НК). Поскольку при ввозе имущества организация не уплачивает налог на добавленную стоимость на таможне, у нее не будет основания для налогового вычета.

Подтверждающие документы. Право на вычет НДС при импорте товаров подтверждают внешнеэкономический контракт, инвойс (счет), таможенная декларация и платежные документы. Таможенная декларация должна содержать сведения о выпуске товаров в соответствующей таможенной процедуре, а также о сумме исчисленного и уплаченного НДС (письмо Минфина от 14.07.2020 № 03-07-14/60997). Если документ составлен в электронной форме с использованием ЕАИС, то подтвердить ввозной НДС компания вправе бумажной копией.

Копию декларации не обязательно запрашивать на таможне, организация может распечатать ее самостоятельно (письма ФНС от 01.08.2019 № АС-4-15/15211, Минфина от 15.02.2018 № 03-07-08/9279, от 02.03.2015 № 03-07-08/10606). При этом налоговая служба отметила, что отсутствие бумажной копии электронной таможенной декларации — не основание для отказа в вычете НДС, уплаченного на таможне (письмо от 24.04.2018 № ЕД-4-15/7800). Фактически это означает, что организация-импортер может не распечатывать электронную декларацию. Транспортные документы, свидетельствующие о перемещении товаров через границу России, для подтверждения права на вычет НДС не требуются (письмо Минфина от 13.03.2012 № 03-07-08/69).

Что с НДС, если в СЭЗ «Крым» ввезли сырье, а вывезли готовую продукцию

При ввозе импортного сырья в СЭЗ «Крым» организация вправе поместить его под процедуру свободной таможенной зоны. На этом этапе платить ввозной НДС не нужно (подп. 3 п. 1 ст. 151 НК). Но компания лишится льготы, как только вывезет готовую продукцию, произведенную из этого сырья, с территории СЭЗ. Придется заплатить ввозной НДС, ведь реимпорт здесь невозможен. Если, скажем, товар повезут дальше в Россию под таможенной процедурой выпуска для внутреннего потребления, НДС будет зависеть от того, можно идентифицировать сырье в продукции или нет. Если можно, ввозной НДС рассчитывают в отношении сырья. Физические показатели по нему берут из декларации, которую подали при помещении сырья под таможенную процедуру свободной таможенной зоны. Если идентифицировать нельзя, налог определяют в отношении готовой продукции (п. 2 ст. 209 ТК ЕАЭС).

Остались еще вопросы по импортному НДС? Лучше их решение отдать профессионалам. Эксперты сервиса аутсорсинга Главбух Ассистент на связи с ведущими экспертами ФНС, СФР, Роструда и других контролирующих органов по всей России, поэтому смогут профессионально решить любую вашу проблему с бухгалтерией и налогами.

Рубрики:

#ИП #Налоги и отчетность #НДС #ООО #ОСНО #проверки бизнеса #ФНС #штрафы

Закажите обратный звонок, и мы свяжемся с вами в течение 5 минут

Проконсультируйтесь с нашими специалистами по индивидуальным условиям

Нажимая «OK», вы разрешаете использовать файлы cookie и данные о вашем поведении на сайте. Это нужно для аналитики и помогает сделать сайт удобнее. Чтобы отказаться от этого, вы можете запретить обработку cookie в настройках браузера.